MR. Hou Xiaohai

M. Hou Xiaohai est le PDG de China Resources Beer. Depuis qu'il a rejoint le groupe en 2001, M. Hou a occupé des postes de direction clés tels que directeur des ventes et du marketing et directeur général de China Resources Snow Breweries. Avant CR Beer, il a travaillé pour Shougang Corporation, Gallup Poll et Pepsico. Il est titulaire d'une licence en statistiques de l'université Renmin de Chine.

Soutenue par le puissant conglomérat d'état China Resources Holdings Co (CRH), China Resources Beer (CR Beer) est une filale cotée en bourse qui se concentre sur la fabrication et la distribution de boissons alcoolisées.

Le groupe est entré dans le métier de la bière en rachetant la brasserie Shenyang Snow en 1993. Son partenarait avec South African Breweries (SAB), entre 1994 et 2016, a également contribué à son développement rapide.

La marque Snow étant en tête des classements des meilleures ventes, CR Beer est devenu le premier brasseur chinois en  volume (25% pd).

volume (25% pd).

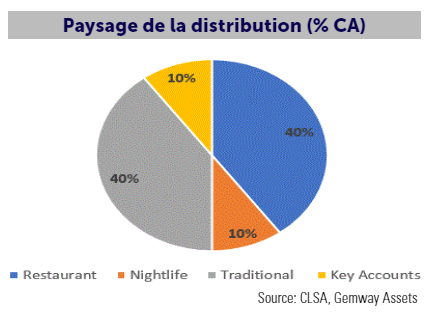

En raison de la forte exposition du secteur (50% du volume des ventes) au segment professionnel (restaurants, bars, hôtels, boîtes de nuit), CR Beer et ses homologues brasseurs sont tous des bénéficiaires naturels de la réouverture de la Chine. Pourtant, le groupe semble être l'un des mieux placés pour gagner la "réouverture et au-delà".

Grâce à une optimisation agressive des capacités en 2016-21, CR Beer a réduit le nombre de ses unités de fabrication de 98 à 65, tout comme le nombre de ses employés de 58.000 à 25.000. Un tel effort a conduit à une amélioration significative de son taux d'utilisation qui est passé de 54% à 61%. La qualité de son portefeuille de produits a également été renforcée par l'acquisition des activités et des actifs d'Heineken China en 2019, en échange d'environ 20% de ses actions.

L'ajout à son portefeuille de marques internationales bien établies telles que Heineken, Amstel et Edelweiss a permis au groupe d'étendre sa présence sur le segment premium.

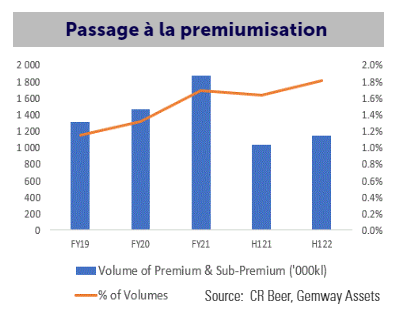

Cette démarche a également permis à CR Beer de prendre l'avantage sur la concurrence: le volum e de bière nationale chinoise s'étant stabilisé à environ 45 millions de tonnes ces dernières années, après avoir atteint un pic en 2013, la premiumisation crée la seule opportunité majeure de croissance. Bien que le groupe ait commencé à tester des opportunités au-delà du segment de la bière (en acquérant 55,19% de Jinsha Winery, une entreprise de baijiu), son offre de bière premium devrait générer la plus forte croissance dans les prochaines années.

e de bière nationale chinoise s'étant stabilisé à environ 45 millions de tonnes ces dernières années, après avoir atteint un pic en 2013, la premiumisation crée la seule opportunité majeure de croissance. Bien que le groupe ait commencé à tester des opportunités au-delà du segment de la bière (en acquérant 55,19% de Jinsha Winery, une entreprise de baijiu), son offre de bière premium devrait générer la plus forte croissance dans les prochaines années.

Ce segment devrait connaître une croissance de 20 à 30% post COVID, dans un marché globalement stable en volume.

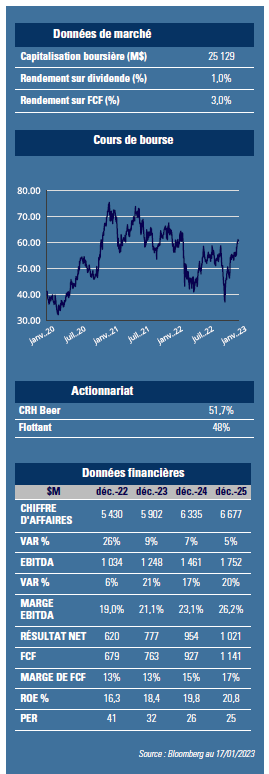

La direction semble très confiante quant à l'amélioration de son portefeuille de produits et à la modernisation de son système de distribution (restructuré en fonction du volume du segment premium et du potentiel commercial). Le groupe prévoit d'étendre l'exposition des ventes aux produits premium et sub-premium à 30-40% du volume des ventes en 2025 (contre 17% en 2021). Ainsi, la rentabilité devrait augmenter (GPM à 42,2% en 2023 contre 40% en 2022), grâce à l'amélioration du mix, à la modération sur les coûts et au levier opérationnel. L'action se négocie à un PER 2023 de 32x contre une croissance du BPA de 23% par an. Son bilan est solide avec une trésorerie nette de plus de 2 Md$. GemEquity (1,5%), GemAsia (1,5%), GemChina (2%) ont investi dans cette société.