Nous venons de passer une semaine au Brésil : des visites de terrain à Sao Paulo et à Rio de Janeiro et 3 jours à la conférence de BTG Pactual, la grand-messe annuelle des investisseurs dédiée au marché brésilien.

Au total, nous avons rencontré une vingtaine de sociétés: les gestionnaires de services de santé et opérateurs hospitaliers Hapvida et Norte Dame Intermédica, le groupe financier BTG Pactual et sa filiale Banco Pan, l’opérateur boursier Brasil Bolsa Balcäo (B3), le plus grand courtier en ligne XP, les entreprises de distribution spécialisée Lojas Renner, Arezzo, Magazine Luiza (leader du e- Commerce), CVC et BR Distribuidora, les éditeurs de logiciel Linx et Totvs, les groupes de fintech Stone et PagSeguro, les établissements d’enseignement privé Afya et Cogna (ex Kroton), les concessionnaires autoroutiers CCR et EcoRodovias, les prestataires de solutions logistiques Sequoia et Vamos (ce dernier sera bientôt introduit en bourse), le géant pétrolier Petrobras et le leader du minerai de fer Vale.

Lors de notre visite, les dirigeants brésiliens que nous avons rencontrés se sont montrés peu concernés par la menace de l’épidémie de Covid-19 ; seul Vale a fait exception du fait de la forte dépendance du groupe au marché chinois. Sur le plan économique, ils approuvent les chantiers entrepris par le gouvernement de Jair Bolsonaro et Paulo Guedes et restent confiants dans l’éventuelle reprise de l’économie brésilienne portée par la demande domestique.Lojas Renner, Arezzo et CVC sont parmi ceux qui ont constaté une amélioration de la confiance des consommateurs. Certains craignent cependant un ralentissement du rythme des réformes structurelles. Pour les locaux, l’adoption de la réforme des retraites l’année dernière a constitué une étape décisive, mais n’est pas une garantie sur le bon déroulement de la suite. Certaines réformes à venir sont en effet de nature complexe (cf. la réforme fiscale), la tension permanente entre le Congrès et le pourvoir exécutif n’est un secret pour personne, et le calendrier a été de surcroit raccourci cette année du fait d’élections municipales en octobre. Nous sommes revenus plutôt rassurés par les messages reçus au niveau micro. Cependant, l’aspect politique nous semble difficile à appréhender et nous n’attendons pas d’amélioration sensible avant le deuxième semestre.

FOCUS MACRO

Baisse exceptionnelle de l'inflation, des taux d'intérêts et du BRL

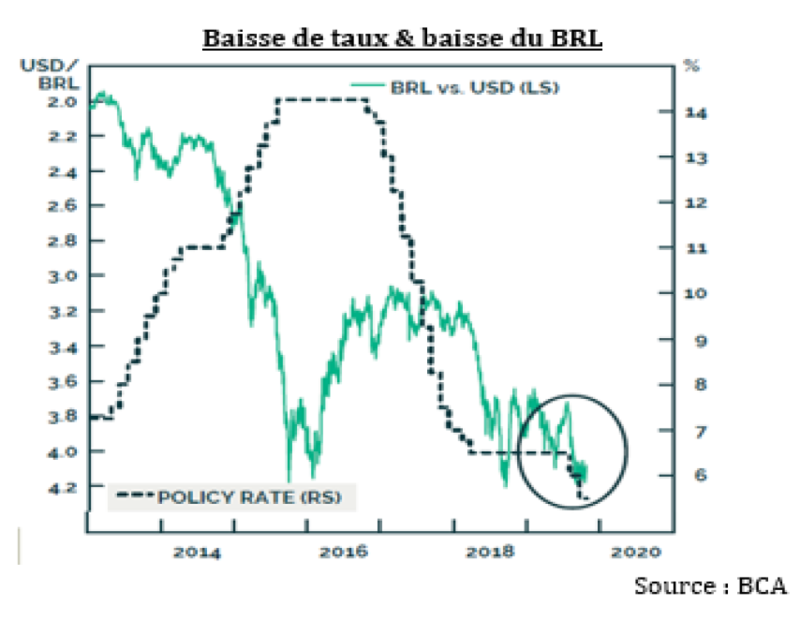

Le réal brésilien s’est considérablement affaibli pendant la période 2017 – 2019 : il est passé de 3,27 à 4,03 par rapport au dollar américain, soit une baisse de 23% ! Depuis le début de cette année, le mouvement baissier s’est même accéléré, avec une dépréciation de 20% face au dollar, faisant du BRL la pire devise dans l’univers émergent. Cette forte chute s’explique d’abord par les baisses successives des taux d’intérêt, conséquence d’un cycle d’assouplissement monétaire décidé par la banque centrale brésilienne (BCB) dans le but de relancer la croissance économique du pays.  Rappelons que le taux directeur (Selic) est passé de 12,25% en 2017 à 4,25% aujourd’hui, son plus bas historique. Si BCB avait affiché son intention début février de mettre un terme à ses baisses de taux, elle laisse entendre plus récemment un changement de scénario sous la menace de Coronavirus et prépare le marché à de nouvelles baisses…

Rappelons que le taux directeur (Selic) est passé de 12,25% en 2017 à 4,25% aujourd’hui, son plus bas historique. Si BCB avait affiché son intention début février de mettre un terme à ses baisses de taux, elle laisse entendre plus récemment un changement de scénario sous la menace de Coronavirus et prépare le marché à de nouvelles baisses…

Comparés à la prévision des économistes d’une inflation à 3,25% (BCB prévoit 4%), les taux d’intérêt réels du Brésil n’ont jamais été aussi bas ! En conséquence, le réal brésilien a perdu son attrait historique de devise à haut rendement auprès des investisseurs de « carry trade ». La montée du scepticisme des investisseurs quant à la reprise de la croissance économique du pays est en outre un autre élément de l’explication. Après deux années de déception (prévisions de début d’année de 2,5% à 3%, pour un résultat de 1,3% en 2018 et 1,1% en 2019), la reprise économique demeure encore timide aujourd’hui. Plusieurs indicateurs s’avèrent en effet inférieurs au consensus, comme le déficit des comptes courants en hausse sur le mois de janvier (2,9% de PIB vs 2,7% en décembre) ou des investissements plus faibles au T4 (baisse séquentielle de 3,3%). A cela s’ajoute désormais la menace du coronavirus qui pèse sur les activités d’exportation mais aussi sur l’économie domestique (77 cas recensés au 12 mars). Dans le contexte actuel où la croissance mondiale est menacée, le réal brésilien se joint aux autres monnaies liées aux matières premières et au pétrole affichant également de très mauvaises performances. Depuis le début d’année, le rouble russe baisse de 17% face au dollar, le Rand sud-africain de 15% et le peso chilien de 12%. Bien que nous ayons peu de visibilité sur la reprise de la devise, nous estimons la correction actuelle excessive et le niveau actuel (USD/BRL à 4,92) n’est pas loin d’un plancher. Sur le plan macro, l’économie brésilienne pourrait enregistrer une plus forte croissance cette année portée par la demande domestique. D’une part, l’accès au crédit s’améliore et la création d’emplois évolue dans la bonne direction. Même si le taux de chômage est encore élevé, 39M d’emplois ont été créés dans l’économie formelle en 2019, soit la plus forte progression depuis 2013. D’autre part, ces meilleures perspectives et l’environnement monétaire porteur pourraient inciter davantage d’investissements privés. Ce scénario pourrait changer la perception des investisseurs face au BRL : de devise de rendement à devise neutre, voir devise de croissance un jour !

FOCUS VALEUR

Hapvida (CA de 1,8Md$, capitalisation boursière de 6,4Md$)

Notre Dame Intermédica (CA de 2,4 Md$, capitalisation boursière de 5,3Md$)

Nous avons rencontré Hapvida et Notre Dame Intermédica, deux des principaux prestataires du secteur privé de la santé au Brésil. Avec 25% de taux de pénétration, le secteur privé est encore sous-développé dans le pays. Il est affecté par la dégradation du climat économique depuis 2014 dans la mesure où le système est essentiellement financé par les entreprises. Le secteur a par ailleurs également subi une grande pression en matière de coûts du fait d’une forte et récurrente inflation médicale (17-18% pa). Néanmoins, à cause d’un système de santé public déficient (restriction budgétaire), le développement d’une alternative privée est inévitable. Dans cet environnement, les grands groupes intégrés tels Hapvida et Notre Dame s’imposent avec un positionnement low-cost et un modèle intégré qui constituent un atout important pour faire face à l’inflation des coûts médicaux et à la faible fiabilité des hôpitaux indépendants (30% plus cher ; problème de surtraitement du fait de facturation basée sur le volume). Malgré une conjoncture morose, ces deux groupes affichent une forte croissance grâce à leur capacité à consolider le marché (780 acteurs en 2017 contre 1200 en 2007). En cas de reprise économique, ils pourront accélérer leur croissance organique car la création d’emplois formels leur sera favorable. Créée en 1979, Hapvida propose des assurances santé (2,4M adhérents) et dentaires (1,7M) à une clientèle à la fois d’entreprises et de particuliers. Le groupe est contrôlé par sa famille fondatrice (70%) et opère sur la base d’un modèle intégré depuis 2004. Via un large réseau détenu en propre constitué de 40 hôpitaux (2500 lits), 42 centres d’urgence, 160 cliniques et 141 centres de diagnostics, Hapvida est presque autosuffisant (93%). Le groupe affiche en outre un faible taux de sinistralité (« medical loss ratio ») de 62% contre 81% pour la moyenne du secteur. Historiquement dominant dans les régions du Nord et du Nord-Est (24% et 30% de pdm respectivement), Hapvida a accéléré son développement dans de nouvelles régions avec les récentes acquisitions de Sao Francisco et Grupo America. Ces opérations sont intéressantes en terme de croissance (1M de nouveaux adhérents) et de synergies potentielles mais le groupe doit encore prouver ses capacités en terme d’intégration dans ces nouvelles régions. Quant à Notre Dame Intermédica, un concurrent contrôlé par Bain Capital (20%), le groupe est intégré verticalement à 71% et affiche également un taux de sinistralité inférieur au secteur (75%).

Nous avons rencontré Hapvida et Notre Dame Intermédica, deux des principaux prestataires du secteur privé de la santé au Brésil. Avec 25% de taux de pénétration, le secteur privé est encore sous-développé dans le pays. Il est affecté par la dégradation du climat économique depuis 2014 dans la mesure où le système est essentiellement financé par les entreprises. Le secteur a par ailleurs également subi une grande pression en matière de coûts du fait d’une forte et récurrente inflation médicale (17-18% pa). Néanmoins, à cause d’un système de santé public déficient (restriction budgétaire), le développement d’une alternative privée est inévitable. Dans cet environnement, les grands groupes intégrés tels Hapvida et Notre Dame s’imposent avec un positionnement low-cost et un modèle intégré qui constituent un atout important pour faire face à l’inflation des coûts médicaux et à la faible fiabilité des hôpitaux indépendants (30% plus cher ; problème de surtraitement du fait de facturation basée sur le volume). Malgré une conjoncture morose, ces deux groupes affichent une forte croissance grâce à leur capacité à consolider le marché (780 acteurs en 2017 contre 1200 en 2007). En cas de reprise économique, ils pourront accélérer leur croissance organique car la création d’emplois formels leur sera favorable. Créée en 1979, Hapvida propose des assurances santé (2,4M adhérents) et dentaires (1,7M) à une clientèle à la fois d’entreprises et de particuliers. Le groupe est contrôlé par sa famille fondatrice (70%) et opère sur la base d’un modèle intégré depuis 2004. Via un large réseau détenu en propre constitué de 40 hôpitaux (2500 lits), 42 centres d’urgence, 160 cliniques et 141 centres de diagnostics, Hapvida est presque autosuffisant (93%). Le groupe affiche en outre un faible taux de sinistralité (« medical loss ratio ») de 62% contre 81% pour la moyenne du secteur. Historiquement dominant dans les régions du Nord et du Nord-Est (24% et 30% de pdm respectivement), Hapvida a accéléré son développement dans de nouvelles régions avec les récentes acquisitions de Sao Francisco et Grupo America. Ces opérations sont intéressantes en terme de croissance (1M de nouveaux adhérents) et de synergies potentielles mais le groupe doit encore prouver ses capacités en terme d’intégration dans ces nouvelles régions. Quant à Notre Dame Intermédica, un concurrent contrôlé par Bain Capital (20%), le groupe est intégré verticalement à 71% et affiche également un taux de sinistralité inférieur au secteur (75%).  En tant qu’acteur dominant dans l’état de Sao Paulo (15% de pdm), le groupe Notre Dame est davantage exposé au segment entreprise (95% de ses adhérents contre 73% pour Hapvida), une clientèle attrayante du fait d’un environnement réglementaire plus favorable (tarifs flexibles, résiliations plus aisées des contrats non rentables). Sur le plan financier, les deux groupes sont solides et n’ont pas de dette. Notre Dame s’échange à un PER 2020 de 29x et un EV/EBITDA de 14x contre 27x et 15x respectivement pour Hapvida justifié par sa plus forte croissance historique. Cependant, le consensus pourrait sous-estimer la croissance bénéficiaire de Hapvida (anticipée à 19% cette année et 29% en 2021) du fait de plus importantes synergies avec Sao Francisco.

En tant qu’acteur dominant dans l’état de Sao Paulo (15% de pdm), le groupe Notre Dame est davantage exposé au segment entreprise (95% de ses adhérents contre 73% pour Hapvida), une clientèle attrayante du fait d’un environnement réglementaire plus favorable (tarifs flexibles, résiliations plus aisées des contrats non rentables). Sur le plan financier, les deux groupes sont solides et n’ont pas de dette. Notre Dame s’échange à un PER 2020 de 29x et un EV/EBITDA de 14x contre 27x et 15x respectivement pour Hapvida justifié par sa plus forte croissance historique. Cependant, le consensus pourrait sous-estimer la croissance bénéficiaire de Hapvida (anticipée à 19% cette année et 29% en 2021) du fait de plus importantes synergies avec Sao Francisco.

FOCUS VALEUR

BTG Pactual (revenus de 2Md$, capitalisation boursière de 6Md$ ; 0,8% de GemEquity

La banque BTG Pactual a été fondée en 1983 à Rio de Janeiro. Après avoir été fragilisée par la récession économique brésilienne et l’implication suspectée dans le scandale « Lava Jato » de son ex-Président André Esteves (acquitté en 2018), la banque surnommée « Better than Goldman » revient en force, soutenue par une meilleure conjoncture et la forte volonté de ses salariés « partenaires & actionnaires » (76,5% du contrôle). A l’occasion de notre rencontre à Sao Paulo, Roberto Sallouti, son président a estimé que la reprise économique brésilienne devrait s’accélérer et que l’ensemble de ses activités devrait en bénéficier. D’abord, l’activité de banque d’affaires restera performante.

La banque BTG Pactual a été fondée en 1983 à Rio de Janeiro. Après avoir été fragilisée par la récession économique brésilienne et l’implication suspectée dans le scandale « Lava Jato » de son ex-Président André Esteves (acquitté en 2018), la banque surnommée « Better than Goldman » revient en force, soutenue par une meilleure conjoncture et la forte volonté de ses salariés « partenaires & actionnaires » (76,5% du contrôle). A l’occasion de notre rencontre à Sao Paulo, Roberto Sallouti, son président a estimé que la reprise économique brésilienne devrait s’accélérer et que l’ensemble de ses activités devrait en bénéficier. D’abord, l’activité de banque d’affaires restera performante. Le nombre d’introductions en bourse serait au moins aussi élevé en 2020 que l’année passée, même si 2019 était une année record. La croissance de l’activité de prêts aux entreprises pourrait s’intensifier parallèlement à la restauration du climat des affaires, tout en gardant une bonne qualité de crédit. La hausse des volumes négociés sur les marchés financiers brésiliens favorise sa division vente & trading. Le groupe se renforce également dans l’activité de gestion d’actifs grâce à la digitalisation de ses plateformes et aux gains de pdm vis-à-vis des banques universelles. Sur le développement de BTG Digital, la plateforme de trading et gestion de fortune en ligne dédiée aux investisseurs particuliers, les dirigeants sont restés discrets mais ont toutefois souligné que « tous les objectifs opérationnels 2019 ont été atteints ».

On notera que BTG Digital est un des rares véritables concurrents de XP, l’opérateur introduit en bourse en décembre 2019 et déjà valorisé à 10Md$! Après la forte baisse récente, la valeur s’échange à un PER 2020 de 7x et un P/ANC à 1,3x. Le niveau de capitalisation est satisfaisant : le ratio Tier 1 s’élève à 12%. Son ROE est à 18% actuellement et pourrait s’améliorer d’avantage mais BTG préfère privilégier les investissements (2% de ROE essentiellement consacré à BTG Digital).